최근 안전 자산에 대한 선호로 일본 엔화가 강세로 돌아섰다. 마이너스 금리 시대의 엔화 강세…어떻게 봐야 할까? 혹시 일본 국채의 주인이 바뀌는 과정에서 나타나는 현상은 아닐까?

’16년 일본 정부의 부채 비율이 GDP 대비 240%에 육박하고 있다. 즉, 일본 정부는 연봉 대비 2.4배의 빚을 지고 있다는 것이다. 참고로 2년전 그리스가 위기를 맞을 때가 180% 언저리였다.

일본의 높은 부채 비율이 하루 이틀 얘기도 아니고…(GDP 대비 부채비율은 2011년 200%를 넘어선지 오래다.) 국채의 담보라 할 수 있는 국민/법인들의 상환 능력이 바뀐 바가 없어(일본인들은 그리스인들과 달리, ‘비도덕적’으로 조세를 회피하지는 않을 것으로 보인다.) 일본 정부 부채 이슈는 해묵은 논쟁으로 보일 수 있다.

그러나 만약 일본 국채의 주요 매수자가 바뀐다면?

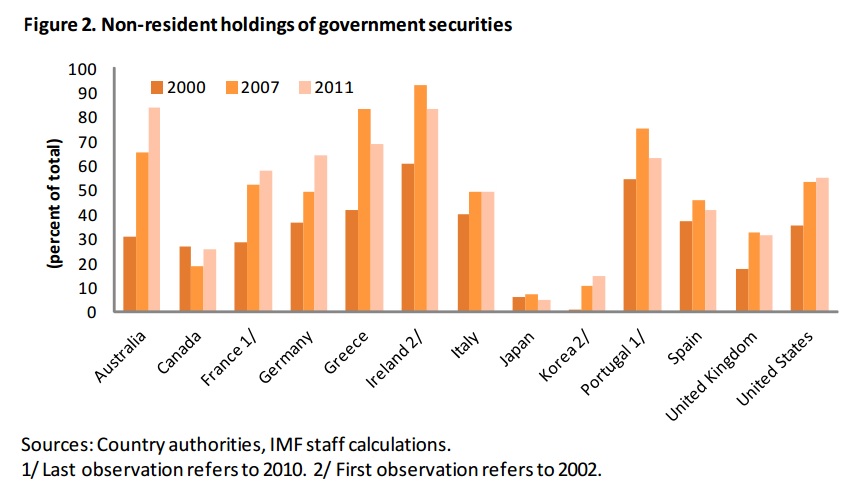

일본 국채는 주로 ‘무제한 양적 완화’를 외치는 일본 은행이 매입하는 것으로 알려져 있었으나, 실제 일본 국채의 주된 매수자는 애국심 가득한 일본 국민이었다. 0에 가까운 저금리에도 국민들은 일본 우정국과 국내 은행/연기금 그리고 보험사 등을 통해 꾸역꾸역 일본 정부의 국채를 매수하여, 그 비중이 전체 국채의 70%가 넘는다. 나머지 25%는 일본 은행 등 정부 기관이 가지고 있고, 외국계 금융 기관이 5% 남짓 보유하고 있다.

<일본과 한국의 외국인 투자자 국채 투자 비중은 이상하리만큼 낮다.>

<일본과 한국의 외국인 투자자 국채 투자 비중은 이상하리만큼 낮다.>

그러나 마이너스 금리에 돌입하며, 이러한 비중이 달라질 수 있다. 일본 국민 비중이 낮아지는 두가지 경우를 생각해볼 수 있다. ‘0’에 가까운 금리라도, 애국심에 힘입어 국채를 매수했던 국민들이 (이자를 내야 하는) ‘마이너스’ 금리는 견디지 못하고 더이상 국채를 사지 않거나, 고령화가 가중되며, 보험 및 예금 지급을 위해 우정국 등 기관들이 국채를 매도하는 것이다.

이 경우 일본 은행 혹은 외국계 금융 기관이 해당 매도 물량 만큼 소비를 해주어야 한다. 무제한 양적 완화 선언으로, 일본은행이 앞으로 계속 매입해주면 되지 않겠냐고 반문할 수 있으나, 엔화를 계속 시장에 찍어내는 것은 미국의 눈치를 봐야 한다. (최근 미국은 ‘베넷-해치-카퍼(Bennet-Hatch-Carper·BHC) 법을 통과시키며, 환율 조작국에 대한 보복을 예고했다.)

결국 일본 국채를 외국계 금융기관들이 매수하게 될 가능성이 높은데… 이는 마치 제1 금융권에서 대출 한도가 차서, 제2 금융권으로 옮겨가는 것과 같다 묵묵히 채권을 매입했던 국민들과 달리 외국계 투자자들은 본인의 목소리를 적극적으로 정부에 낼 것이다. 아마도 먼저 금리가 올라간 채권 발행을 종용할 것이며, 본인들이 매수한 채권의 가치를 지키기 위해, 엔화 가치 상승을 유도할 것이다. (이는 엔저를 통해 수출을 제고하려는 아베 정부의 정책 방향과 배치된다.)

최악의 시나리오는 엔화 가치 상승으로 일본 수출 기업들의 경쟁력은 갈수록 약화되고, 고령화로 국민들의 납세 능력 마저 낮아져, 일본 정부의 주 수입은 줄어드는 반면, 이자율은 올라가 비용 부담은 증가하는 것이다. 디폴트로 이어질 수 있는 진퇴양난이다.

결론

1. 일본 국채를 그동안 일본 국민들이 사주어 버텼으나, 마이너스 금리로 일본 노인들은 더이상 못산다.

2. 아베 총리는 일본 은행을 믿었는데, 미국 눈치로 무제한 국채 매수는 불가능하다.

3. 외국 금융 기관 특히 헷지 펀드들이 매수하기 시작하면 지금과 상황이 달라질 것이다.

4. 엔고로 수출 기업 실적은 더욱 나빠져 세수는 줄고, 이자율 올라가 세출은 더 많아질 것.

→ 일본 경제가 심상치 않다.

안녕하세요 🙂

WACC 검색으로 사이트에 들어왔다가

관심있던 주제의 글들이 많이 있어서 읽고 있습니다.

좋은 글 감사합니다 😀

감사합니다!^^